Les défis économiques de la Chine suscitent l’inquiétude des investisseurs mondiaux. La crainte est-elle justifiée ?

Malgré l'aggravation des difficultés du secteur immobilier chinois, une crise financière susceptible de se propager aux marchés mondiaux semble peu probable.

Malgré l'aggravation des difficultés du secteur immobilier chinois, une crise financière susceptible de se propager aux marchés mondiaux semble peu probable.

Ces derniers mois, la Chine a perdu la faveur de nombreux investisseurs mondiaux. Après une brève hausse au début de l'année, suite à la levée des contrôles liés a la pandémie, les actifs à risque chinois ont lourdement chuté.

En outre, la crise actuelle du secteur immobilier chinois inquiète particulièrement les investisseurs. Si la crise de la dette dans le secteur immobilier continuera de peser sur la croissance chinoise, les analystes de Société Générale ne prévoient pas une propagation à d'autres marchés.

Une crise à évolution lente

La plus grande crainte des investisseurs concerne peut-être la santé du secteur financier chinois, étant donné que le secteur immobilier représente environ 20 % du total des actifs des banques commerciales à la fin de 2022.

Alors que les défaillances immobilières montent en flèche sur le marché des obligations offshore, les prêts bancaires nationaux sont en meilleure position. Même dans un scénario extrême où 10 % des prêts aux promoteurs immobiliers deviendraient non performants, le montant total des actifs non performants ne dépasserait pas les bénéfices totaux du système bancaire en 2022, selon les estimations de Société Générale. En théorie, le système bancaire dans son ensemble peut donc absorber ces pertes en l'espace de quelques années sans recapitalisation importante.

Les autorités chinoises ont également fait part de leur volonté de remédier à l'accumulation de la dette des collectivités locales. Parmi les projets envisagés figure un échange de dettes, qui apaiserait les craintes de tensions sur le crédit. La prédominance des entreprises d'État dans le système financier permet aux décideurs politiques de mettre en place un désendettement régulier et de contrôler le rythme des corrections des prix des actifs.

Actifs chinois

Ce frein durable à la croissance a des répercussions sur les actifs nationaux et mondiaux.

Toute la question pour les investisseurs est de savoir si le pire de la crise économique est d’ores et déjà intégré dans les prix.

Alors que les prévisions de croissance atteignent un plancher, les investisseurs peuvent rechercher des poches de valeur. Les valeurs de consommation ont tendance à surpasser les valeurs industrielles dans un processus de désendettement, et les plateformes internet sont valorisées de manière attrayante. La transition écologique de la Chine est également un thème attractif à long terme.

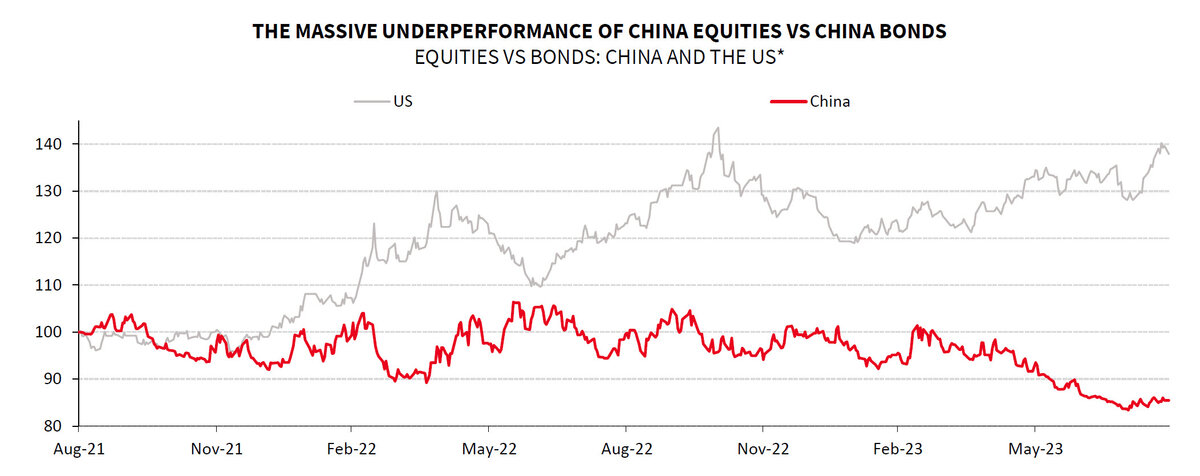

Les investissements Fixed income, quant à eux, devraient bénéficier d'un processus de désendettement prolongé, qui nécessitera probablement des taux d'intérêt plus bas. Cela signifie que les obligations d’Etat devraient continuer à surperformer les actions.

Le ralentissement de la croissance et la baisse des taux d'intérêt pèsent également sur la devise chinoise. Le renminbi est en passe de se déprécier pour atteindre 7,60 face au dollar américain , selon les prévisions de Société Générale.

La tendance à la baisse s'est ralentie en août, et les changements de politique ont incité les investisseurs à la réflexion. Un resserrement du financement sur le marché du renminbi offshore (CNH) suscite des inquiétudes. En ce qui concerne les taux, la différence de rendement entre les bons du Trésor américain et les obligations du gouvernement chinois rend difficile pour les investisseurs étrangers de générer un rendement : tout mouvement à la hausse des prix des obligations est susceptible d'être annulé par la faiblesse de la devise.

Répercussions mondiales

Qu'en est-il des risques de contagion aux marchés internationaux ? Les investisseurs mondiaux se sont tournés vers d'autres marchés de la région Asie-Pacifique, et les investisseurs chinois ont cherché à se développer sur les marchés étrangers. Le Japon, la Corée du Sud, Taïwan et l'Inde ont surperformé et les volumes ont augmenté de manière significative.

Ces marchés restent bien placés. Même si la Corée et Taïwan sont fortement exposés au ralentissement de la demande chinoise, l'impact d'une baisse de la croissance du PIB réel de la Chine serait probablement atténué par la hausse de la demande de semi-conducteurs, stimulée par la croissance de l'intelligence artificielle. D'autres marchés en Asie du Sud-Est et en Inde bénéficient de leurs propres dynamiques nationales. Les valeurs industrielles cycliques sont toutefois les plus exposées au risque d'une nouvelle correction, en particulier celles liées à la construction immobilière.

Les implications pour le marché des changes pourraient être plus prononcées, car l'importance de la demande chinoise signifie que plusieurs devises asiatiques, telles que le baht thaïlandais, sont corrélées au renminbi. Dans ce contexte, la roupie indienne se distingue comme la moins exposée à la faiblesse du renminbi, grâce aux liens limités de l'Inde avec l'économie chinoise.

Source: SG Cross Asset Research/Equity Strategy. *US: relative returns of the S&P500 vs an index of 7-10y US Treasury; China: relative returns of the CSI vs an index of 5-10y Chinese government bonds.

THE FIGURES RELATING TO PAST PERFORMANCES AND/OR SIMULATED PAST PERFORMANCES REFER OR RELATE TO PAST PERIODS AND ARE NOT A RELIABLE INDICATOR OF FUTURE RESULTS. THIS ALSO APPLIES TO HISTORICAL MARKET DATA.

Accès au marché

Comme il est difficile de négocier des obligations du gouvernement chinois, les investisseurs peuvent se tourner vers des instruments de substitution plus accessibles pour se positionner en vue d'une reprise en L de la Chine.

Les obligations du Trésor coréen (KTB) sont l'une de ces alternatives. Le rendement du KTB à 10 ans est passé de 3,30 % il y a six mois à environ 4,38 %, et les baisses de taux ne sont pas encore intégrées dans les cours. Les KTB sont également candidats à l'inclusion dans les principaux indices obligataires mondiaux, ce qui déclencherait des flux supplémentaires, et offrent des rendements attrayants par rapport aux bons du Trésor américain après couverture.

L'activité de marché de Société Générale offre aux investisseurs différents canaux d'accès au marché des KTB, notamment l'accès direct au marché obligataire onshore et au financement repo, ainsi que des swaps de rendement total et des prix à terme pour les obligations KTB. Récemment nommée " Interest Rate Derivatives House of the Year " lors des Asia Risk Awards 2023, Société Générale offre également un accès aux taux d’interêt onshore et offshore chinois ainsi qu'aux opportunités en matière de fixed income.

Pour les investisseurs en actions qui souhaitent une diversification sur des marchés tels que la Corée et Taïwan, Société Générale propose des financements en devise locale et en dollar américain, et peut les aider à respecter les règles strictes de vente à découvert toujours en vigueur sur ces deux marchés. Société Générale offre également un accès simple et personnalisable à plus de 15 marchés d'actions de la région Asie-Pacifique dans le cadre d'un seul contrat de produits dérivés.

1. https://www.bok.or.kr/eng/bbs/E0000634/view.do?nttId=10079950&menuNo=400069

2. https://www.risk.net/awards/7957767/interest-rate-derivatives-house-of-the-year-societe-generale

IMPORTANT NOTICE: This website and its contents are for informational purposes only and is not a recommendation or an offer or solicitation for the purchase or sale of any security or financial instrument. SG Research is for institutional and professional clients only. Visitors to this site should not take any investment decision based on the summary material provided here, which should be read in the context of the underlying research report made available to subscribers.

Unless otherwise stated, any views or opinions expressed in the presentation are solely those of the presenter(s) and may differ from the views and opinions of others at, or other departments or divisions of, Societe Generale (“SG”) and its affiliates. No part of the presenter(s) compensation was, is or will be related, directly or indirectly to the specific views expressed herein. This material is provided for information purposes only and is not intended as a recommendation or an offer or solicitation for the purchase or sale of any security or financial instrument. The information contained herein has been obtained from, and is based upon, sources believed to be reliable, but SG and its affiliates make no representation as to its accuracy and completeness. The views and opinions contained herein are those of the author of this material as of the date of this material and are subject to change without notice. Neither the presenter(s) nor SG has any obligation to update, modify or otherwise notify the recipient in the event any information contained herein, including any opinion or view, changes or becomes inaccurate. To the maximum extent possible at law, SG does not accept any liability whatsoever arising from the use of the material or information contained herein.

This presentation should not be construed as investment research as it has not been prepared in accordance with legal requirements designed to promote the independence of investment research. Therefore, even if it contains a research recommendation, it should be treated as a marketing communication. This publication is not subject to any prohibition on dealing ahead of the dissemination of investment research. Notwithstanding the preceding sentence SG is required to have policies in place to manage the conflicts which may arise in the production of its research, including preventing dealing ahead of investment research.